- 2013年度税制改正により、基礎控除額の引き下げなどが行われ、相続税は大幅に変わりました。実際に改正後の税法が適用されたのは2015年1月1日以後の相続です。国税庁は2018年12月、2017年中の相続税の申告状況を発表しました。これにより、改正後3年間(2015年、2016年、2017年)の申告状況が明確になりました。その内容を解説し、相続のトレンドを紹介します。

(本記事は2019年1月31日時点の情報であり、今後変更となる場合があります。)

2013年の税制改正によって、相続税は大きく変わりました。2015年1月1日以後の相続について基礎控除額の引き下げなどが行われた結果、相続税を申告する必要がある相続人が大幅に増加したのです。

国税庁は毎年12月に前年の相続税申告状況を発表しています。2018年12月の発表(「2017年中の相続税の申告状況」)によって、改正後3年間の申告状況が明らかになりました。それを分析して、改正後の相続税事情を解説します。

相続税の課税割合は8%台でさらに増加傾向

2018年12月の国税庁の発表によると、2017年中に亡くなられた方(被相続人)は約134万人で、前年から2.4ポイント増加しました。そのうち、相続税の課税対象となったのは11万1728人、割合にすると8.3%ですから、約12人に1人が相続税を課税されたことになります。そして、相続税を支払った相続人は24万9576人でした。

こうした相続税の状況は、税制改正により一変したものです。下表を見てください。改正前の2014年、被相続人は127万3004人で2017年よりも5%ほど少ない人数です。一方、相続税の課税対象となったのは5万6239人ですから、約半分です。この結果、2014年の課税割合は4.4%に過ぎませんでした。その後、相続税改正が行われた結果、課税割合は8%に跳ね上がり、その後もわずかですが上昇傾向にあります。

財務省の資料による過去35年間の相続税の課税割合を見ると、もっとも高かったのはバブル期、1987年の7.9%でした。その後は低下傾向が続き、2001年からは4%台が続いてきました。最近の課税割合がいかに高水準であるかがお分かりいただけると思います。現在は相続税を課税される可能性がかつてないほど高くなっているのです。

最近4年間の相続税申告状況(全国)

|

2014年 |

2015年 |

2016年 |

2017年 |

| 被相続人(死亡者数) |

127万3004人 |

129万0444人 |

130万7748人 |

134万0397人 |

| うち、相続税の申告書に係る被相続人 |

5万6239人 |

10万3043人 |

10万5880人 |

11万1728人 |

| 課税割合 |

4.4% |

8.0% |

8.1% |

8.3% |

| 相続人数(相続税納税者) |

13万3310人 |

23万3555人 |

23万8550人 |

24万9576人 |

| 課税価格 |

11兆4766億円 |

14兆5554億円 |

14兆7813億円 |

15兆5884億円 |

| 相続税額 |

1兆3908億円 |

1兆8116億円 |

1兆8681億円 |

2兆0185億円 |

| 1人当たりの課税価格 |

2億407万円 |

1億4126万円 |

1億3960万円 |

1億3952万円 |

| 1人当たりの相続税額 |

2473万円 |

1758万円 |

1764万円 |

1807万円 |

(国税庁の資料より作成)

※課税価格は相続財産価額に相続時精算課税適用財産価額を加え、被相続人の債務・葬式費用を控除し、さらに相続開始前3年以内の被相続人から相続人等への生前贈与財産価額を加えた金額

このことは被相続人1人当たりの課税価格や相続税額の変化でも明らかです。改正前の2014年は、課税価格2億円を超え、相続税額も2500万円近くになっていました。しかし、改正後は課税価格が1億4000万円程度となり、相続税額も1800万円程度になっています。従来よりも少ない遺産額でも、課税されるようになったのです。このように、今や相続税は富裕層ばかりが支払うものでなく、誰もが心配すべき事柄になってきたといえます。

東京では被相続人6人に1人が相続税の対象に

これまでのデータは全国を対象にしたものですが、相続税の課税状況は地域によって大きな違いがあります。都道府県別に見ると、2017年、もっとも課税割合が高かったのは東京都で16.2%にもなっています。つまり、ほぼ被相続人6人に1人が相続税を課税されたことになります。

東京都の次に割合が高かったのは愛知県で13.9%。三番目は、神奈川県13.0%と続きます。トップの東京都、2位の愛知県のデータと全国合計を比較してみましょう(下表)。

全国と東京都と愛知県の実績(2017年)

|

全国合計 |

東京都 |

愛知県 |

| 被相続人(死亡者数) |

134万0397人 |

11万6451人 |

6万7177人 |

| うち、相続税の申告書に係る被相続人 |

11万1728人 |

1万8811人 |

9370人 |

| 課税割合(対象者/被相続人の割合) |

8.3% |

16.2% |

13.9% |

| 相続人数(相続税納税者) |

24万9576人 |

4万2480人 |

2万1557人 |

| 1人当たりの課税価格 |

1億3952万円 |

1億7791万円 |

1億4256万円 |

| 1人当たりの相続税額 |

1807万円 |

3092万円 |

1765万円 |

(国税庁の資料より作成)

東京都は、課税割合が全国合計の倍近くなっただけでなく、1人当たりの相続税額が3000万円を超え、全国合計の約1.7倍にもなっています。それに比べると、愛知県は課税割合こそ高いものの、相続税額は全国合計以下です。実は、1人当たりの相続税額で全国を超えている都道府県は、東京都と神奈川県だけです。それも神奈川県は全国合計よりも1割程度高い2002万円に過ぎないのですから、東京都の突出ぶりが分かると思います。

相続財産では現金・預貯金の比率が上昇

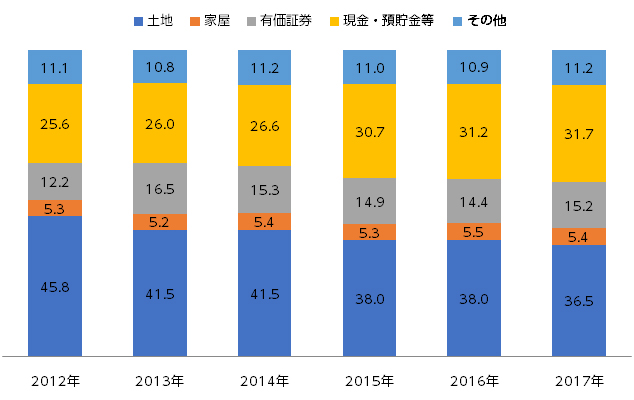

次に、相続した財産の内容をみてみましょう。2017年の金額構成比は土地(36.5%)、現金・預貯金等(31.7%)、有価証券(15.2%)の順でした。実はこれについても税制改正の影響が出ています。改正前も少しずつ現金・預貯金等の比率が高まっていたのですが、改正によって2015年には30%を超え、2016年、2017年とさらに伸びているのです(下グラフ参照)。

相続財産の金額構成比推移(単位:%)

(国税庁の資料より作成)

この要因として、改正前には、不動産をたくさん所有する被相続人が、相続税課税の主な対象となっていたのに対して、改正後は不動産をそれほど所有していない被相続人も対象になるケースが増えたことが考えられます。「不動産をそれほど多くもっているわけでは相続税の心配はない」などと考えてはいられないのです。

税制改正によって、課税割合は上昇し、しばらくこうした状況が続きそうです。それでは、相続が視野に入って来た場合、どのようにずればいいのでしょうか。

国税局は、2018年12月、「平成29事務年度における相続税の調査の状況について」を発表しました。これは、2015年に発生した相続を中心に、国税局及び税務署で収集した資料などから申告額が過少であると想定される事案や、申告義務があるにもかかわらず無申告と想定される事案などについて実地調査をした結果をまとめたものです。それによると、調査件数1万2576件のうち、83.7%について申告漏れなどが指摘されました。追徴税額は加算税も含め783億円にもなっています。想定外にならないように、専門家のサポートを受けて、少しでも早く相続対策をスタートすることが大切のようです。

2018年7月、民法などが改正され、2019年は相続が大きく変わります

(当サイト「民法改正案成立!相続で注意すべきこと総まとめ」参照)。例えば、遺された配偶者が自宅でそのまま暮らせる権利(配偶者居住権)が創設されます。このように、相続を取り巻く環境は年々変化します。課税割合が高まった今、他人事と思っている場合ではありません。情報収集と早めの準備を心がけましょう。